在国内市场天花板显现的背景下,欧博出海寻求更广阔的发展空间已成为药企的必然之举。

与价格和申报门槛双高的欧美主战场相比,新兴市场中的东南亚地区正在成为国内制药企业布局的重点。

先行出海东南亚的中药企业已经尝到了甜头。在抗击新冠疫情时,一些东南亚国家大量使用了中药,为中国医药企业在东南亚地区积攒了品牌影响力。中医药产品代表,同仁堂的安宫牛黄丸长期在东南亚地区销售量强劲,并且,同仁堂还在筹备安宫牛黄丸的东南亚本地注册和生产,以进一步提升该产品在东南亚市场的收入占比。

生物类似药出海东南亚势头也开始兴起。2022年科兴制药对东南亚市场进行深度开发,并专门在新加坡设立了子公司。如今科兴制药正在将英夫利西单抗、阿达木单抗、贝伐珠单抗、曲妥珠单抗等源自中国的生物类似药推广到东南亚地区。

而疫苗企业,也已经将业务触角伸向了东南亚,例如万泰生物将东南亚作为其出海的重要区域,其二价HPV疫苗已经实现在东南亚相关国家销售。此外,CXO代表们,药明康德、药明生物、康龙化成、金斯瑞等企业也已经开始东南亚地区注资布局。如今,到了中国创新药企在东南亚市场一展身手的时候。

创新药企们已出手

对于中国创新药企而言,长期以来出海东南亚的方式都是以产品端License-out为主,后续运营由单一买方来决定。

创新药企中出海东南亚的先行者复宏汉霖,早在2019年底,便将其斯鲁利单抗(PD-1单抗)在东盟十国的部分适应症及疗法的独家开发和商业化权利授权给KG Bio (Kalbe Genexine),获得首付款1000万美元,监管里程碑共计不超过2200万美元,销售里程碑共计不超过6.5亿美元。

2021年,信达生物通过与ETANA授权合作的方式将达攸同出海至印尼。如今达攸同已经成为印尼第一个引进后大规模本土化生产加商业化的抗体药产品。目前,ETANA已经实现了达攸同的本地化生产,产能和商业化正在爬坡阶段。

还有今年4月,欧博娱乐康方生物与中国生物制药旗下正大天晴药业集团共同合资的正大天晴康方与Specialised Therapeutics(ST)公司签署了一项合作与许可协议,以授予其公司自主研发的派安普利单抗注射液在澳大利亚、新西兰、巴布亚新几内亚,以及新加坡、马来西亚等东南亚11个国家的独家销售权。

不过,今年起,我国医药企业掘金东南亚的模式开始改变。

一个标志性案例便是,今年3月,君实生物与康联达生技设立了合资公司康联达(Excellmab),在东南亚多国合作开发和商业化PD-1特瑞普利单抗。据了解,康联达在东南亚具有独立的业务运营体系“康联达健康”,该公司以新加坡为总部,辐射马来西亚、印度尼西亚、泰国、菲律宾、越南等地的业务网络。其运营由深谙当地医药生态的本土人士负责,如今正分阶段构建“产品引进、开发、生产、制剂CDMO、商业化”为一体的系统化、平台化业务运营架构。简单而言,康联达健康是一个“链接医药创新与商业化”的平台,是中国创新药进入东南亚市场坚固可靠的“桥头堡”。但是这种模式成效如何,还需业绩说话。

下一个市场增长极

对于部分中国医药企业而言,出海或许是国内市场压缩、受限之后的无奈之选,但不得不承认现在是中国医药企业加码进入东南亚的好契机。

当前,东南亚生物医药领域的爆发之势才刚刚开始。东南亚地区经济快速发展和中产阶级崛起,东南亚是世界人口最为密集的地区之一,该地区11各国家约7亿人口,地区的人口红利仍在,该地区也是我国共建“一带一路”的重点区域,拥有良好的营商和政策环境。

从市场用药结构来看,2010年我国的药品市场中,消化及代谢、心血管、抗感染市场份额高于抗肿瘤,但是市场整体高速扩容。2010年IMS中国医院药品采购数据显示,中国医药市场规模只有443亿美元,但是11年间中国医药市场的复合增速达 10.2%。巧合的是,2021年东南亚市场与中国2010年市场用药结构及市场规模都基本一致,基于此,业内人士认为,东南亚市场有望复制曾经中国市场的成长态势,成为世界医药市场增长的新引擎。

另外,东南亚地区缺乏独立的医药工业基础,该地区医药市场长期由MNC、印度仿制药起以及本土医药企业三股势力瓜分。其中MNC主要通过直接出口产品到东南亚,并且价格维持较高水平,并不愿意技术转移,而印度药企的优势集中在仿制药领域,生物医药相对薄弱。

在这种境况下,尤其是新冠肺炎疫情以后,东南亚各国都开始重视生物医药,希望通过市场换技术。而此时,中国的生物医药创新经过7年的打磨,技术明显强于东南亚及印度,并且有强烈的意愿通过技术换市场。难得的是,新加坡、泰国以及菲律宾等国具有良好的临床试验基础,该地区是全球最大的海外华人华侨群体居住地,并且我国与东南亚地区人种差异较小,一定程度上或对中国新药临床数据的认可度相对更高。

在产品价格方面,有调研机构数据显示,东南亚肿瘤药平均价格是中国的2.5倍左右。这样的价格基础,让具有研发和成本优势的中国创新药以及生物类似药在这一市场能保持价格优势的同时,也能有利可图。

但需要强调的是,东南亚并非是一个绝对完美和易得的市场。

东南亚11个国家,拥有不同的国家文化和宗教信仰,7亿人口,说着超10种语言;在产品注册方面,各国的注册法规差异较大,且更贴近于欧美监管审批的内容与格式要求,这也意味着,如果中国制药企业要想进入东南亚市场,通过FDA、EMA的审评审批便是一大门槛。同时,必须关注的是,当地政府也在加强控制医保支出,政府采购的药品大多是价格相对便宜的仿制药。

这也意味着,无论是源自中国的中医药、生物类似药还是BIC/FIC创新药,相关企业要想在东南亚市场分一杯羹,更需要审慎、耐心、实力以及助力。

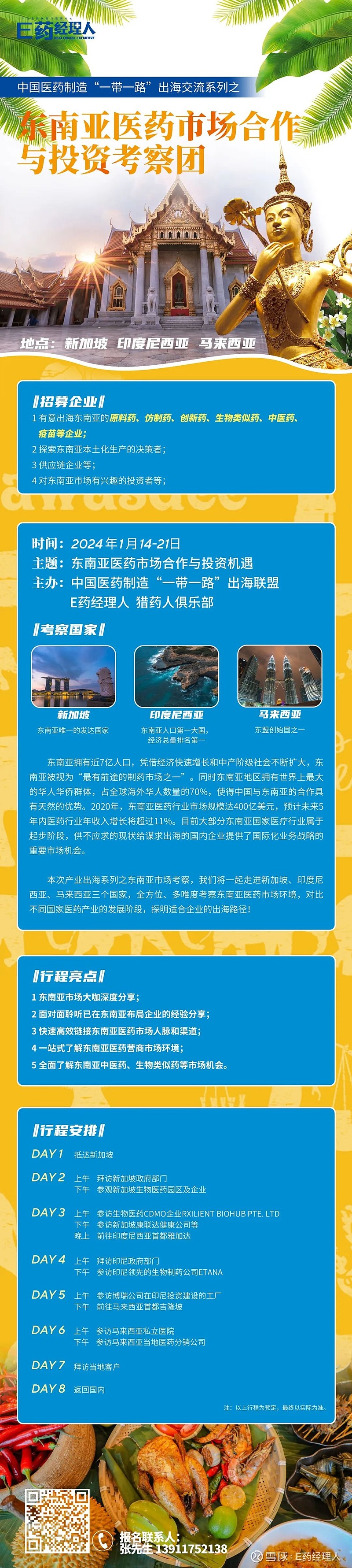

东南亚医药市场“水”究竟有多深?当地营商环境如何,有哪些投资和发展机会?E药经理人产业出海系列之东南亚市场考察,诚邀中医药、生物类似药、疫苗、仿制药、创新药、原料药企业一起走进新加坡、印度尼西亚、马来西亚三个国家,全方位、多维度考察东南亚医药市场环境,对比不同国家医药产业的发展阶段,探明适合企业的出海路径!

回复“可持续”,了解电子期刊详情

登记邮箱信息

订阅E药经理人

信息服务

扫描二维码

精彩推荐

CM10 | 集采 | 国谈 | 医保动态 | 药审 | 人才 | 薪资 | 榜单 | CAR-T | PD-1 | mRNA | 单抗 | 商业化 | 国际化 | 猎药人系列专题

启思会 | 声音·责任 | 创百汇 | E药经理人理事会 | 微解药直播 | 大国新药 | 营销硬观点 | 投资人去哪儿 | 分析师看赛道 | 药事每周谈 | 医药界·E药经理人 | 中国医药手册

创新100强榜单 | 恒瑞 | 中国生物制药 | 百济 | 石药 | 信达 | 君实 | 复宏汉霖 |翰森 | 东阳光药 | 荣昌 | 亚盛医药 | 齐鲁制药 | 康宁杰瑞 | |再鼎医药|亚虹医药

跨国药企50强榜单 | 辉瑞 | 艾伯维 | 诺华 | 强生 | 罗氏 | BMS | 默克 | 赛诺菲 | AZ | GSK | 武田 | 拜耳 | 莫德纳 | BI | 晖致 | 再生元