回看2023年,欧博官网本土药企的国际化步伐也在不断加快,中国本土创新药企业相继传来令人振奋的消息。百济神州替雷利珠单抗、君实生物特瑞普利单抗、和黄医药呋喹替尼先后获得EMA和FDA批准,给中国创新药出海美欧注入了强心针。除此之外,一体化程度相对较高、经济发展水平具有相当潜力的东盟市场,逐渐也成为了中国医药企业拓展海外市场中极具开发价值的目的地之一。不少本土先行企业已通过多种模式方式率先在东盟市场布局,如多家本土领先创新药企业在东盟开展国际多中心临床试验;或将产品东南亚权益授权给当地企业进行开发;复宏汉霖PD-1单抗(斯鲁利单抗注射液)成功获印度尼西亚药监局批准,用于治疗广泛期小细胞肺癌,率先踏入东盟市场。

为助力我国创新药开拓国际市场,尤其是“一带一路”国家市场,中国医药创新促进会政策研究中心设立了“中国创新药出海技术路径研究”专题,以推动有利于国产创新药出海政策的出台、推进达成药品监管注册技术路径和标准共识、建立与重点国家从多边或双边的沟通合作机制为主要目标,开展了一系列研究。现以东盟市场为例,与读者进行分享,并期待进一步交流与探讨。

一 东盟国家药品市场极具潜力

作为全球最重要的新兴生物医药市场之一,对中国本土医药企业来说,出海东盟市场有几大机遇:

首先,随着2023年6月2日,《区域全面经济伙伴关系协定》(RCEP)对东盟10国和澳大利亚、中国、日本、韩国、新西兰等15个签署国全面生效,中国与东盟建立了全面战略合作伙伴关系,覆盖全球30%的人口和经济总量。据海关总署2023年12月公开数据显示,东盟继续保持中国第一大贸易伙伴地位。2022年中国对东南亚市场的药品销售额为275亿美元,2023-2027年,以东南亚为代表的新兴市场国家将持续保持5%-8%的高速增长,高于发达国家市场[1]。

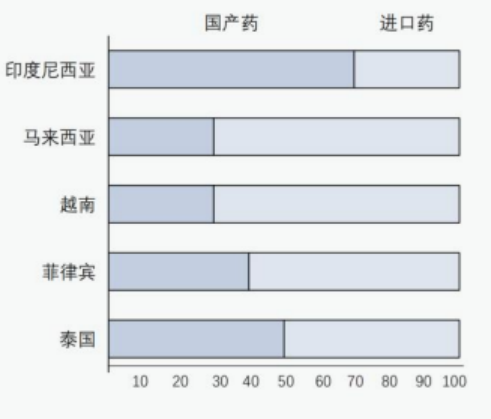

其次,从东盟医药市场产业格局来看,东盟国家多数本土制药产业发展基础薄弱,对进口药品依赖性大,目前跨国药企在东南亚医药市场占据了绝对优势,中国创新药开发潜力巨大。如下图1所示,马来西亚、越南、菲律宾、泰国等国进口药品费用消耗占比均超过50%,消耗量巨大,但主要以跨国药企原研药为主。

图 1 本土药和进口药消耗费用占比 来源:Pacific Bridge Medical《瞄准亚洲市场》、世界银行集团《东南亚药品监管制度和监管协调的范围》

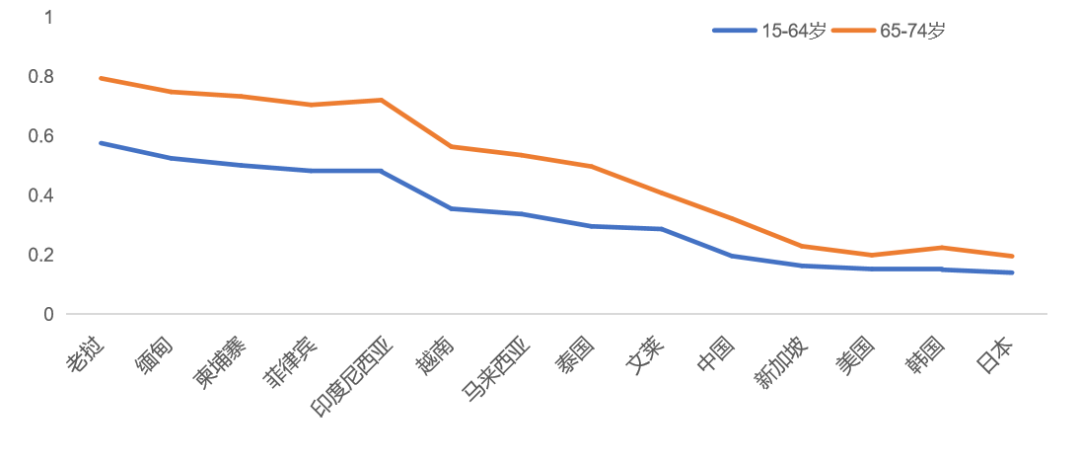

同时,事实证明,尽管跨国药企在东盟深耕多年,但东盟国家医疗保健可及性和质量可提升空间仍然较大。以全球第一高发肿瘤乳腺癌医疗保健可及性情况为例,如下图2所示,欧博东盟国家除新加坡外,无论在年轻群体,还是在老年人群中,死亡率/发病率值远高于其他亚洲国家和美国。此外,据世界银行统计,2022年马来西亚与越南GDP增速超过8%,新加坡和马来西亚人均卫生支出购买力平价优势明显。基于大部分东南亚国家的患者收入低、医疗费用自付比例高,总体支付水平相对较低的现实,要切实改善当地患者治疗情况,应更关注性价比高的药品。据BCG对全球前25畅销药在各国家地区平均相对价格统计发现,若将美国价格计为100%,则中国仅为美国的10%,远低于美国的价格。

图 2 2019年乳腺癌死亡率/发病率比(MIR)情况来源:IHME

最后,从东南亚疾病谱角度来看,由于人种的相似性,东盟国家与我国疾病发病特征也相似,基于中国人口疾病特征研发的药品也应当适用于东盟国家人口疾病特征。根据IHME统计,2019年中国与东南亚疾病负担 TOP10相比,7种疾病相同,心血管疾病、肿瘤、糖尿病与肾病、肌肉骨骼疾病、其他非传染性疾病、精神障碍与慢性呼吸系统疾病疾病负担均位于前列。

二 东盟药品市场监管环境复杂

目前,我国已有超50家中国药企正在积极布局东盟市场,拥有上市/在研产品,主要集中在经济较为发达的东盟六国中,其中以新加坡、菲律宾、印度尼西亚最多。但由于东盟药品市场监管环境(如下表1所示),呈现“碎片化”“差异性大”等特征,企业在出海实践中面临诸多困难和挑战,获得目标国的药品上市许可是创新药能够成功出海的第一步。

东盟国家药品准入政策各不相同,但大体上可区分为拥有独立监管体系和监管能力的国家,以及严重依赖美欧等严格监管决策结果的国家。以新加坡为典型代表,其建立了独立、高效的药品审评审批监管程序,申报企业既可以凭借参考国(美国、欧盟、英国、澳大利亚、加拿大)药监局的批准以60天的快速验证程序获得新加坡市场准入,对于其他国家批准的新药或尚未在全球范围内任何国家上市的创新药也可分别通过180天的简略审评程序或270天完整审评程序获得上市许可。同时,由于较强的监管资源配备,新加坡对GCP、GMP的检查均有较高要求并能够独立采取监管保障措施。除新加坡以外,其他东盟国家的药品监管体系的建设则相对薄弱,无论是GCP、GMP检查,还是批准许可均会参考或依赖其他国家的监管决策结果。

对于境外临床试验数据的可接受性如何?根据APAC 2023年调查显示场[2],东盟主要国家均可接受来自海外的符合ICH、WHO或者该国认可的国际组织标准的临床试验数据,但在接受境外临床试验数据的条件要求设置方面,有所不同。如:①是否需要与当地人口PK/PD具有相似性?除马来西亚外,其他主要东盟国家均要求PK/PD具有相似性;印度尼西亚需要临床试验数据符合GCP的要求,且安全性和有效性评价结果良好;越南监管机构认为临床试验数据应包括足以进行分析的信息,来有效解释亚洲种族因素对药物安全性和有效性的影响,或必须符合ICH-E5的桥接试验的要求。②监管机构要求注册批准的关键临床试验数据如需要有当地受试者,是否有数量或者比率要求?从当前东盟主要国家的法律法规来看,仅印度尼西亚、马来西亚在某些公共卫生领域疾病药物需要一定比率或数量的当地受试者,在菲律宾本地开展的IV期临床试验,应有3000名患者外,其余国家均没有相应的强制性要求。

表1 东盟国家药品注册呈现巨大差异举例

来源:APAC、中国药促会课题组整理

三 东盟药品监管协同实施效果有限

东盟范围内,1999年即成立医药产品工作组(PPWG),从区域层面推进各国监管标准协调一致、监管程序共享,以消除技术障碍,推动区域协同,降低创新药在东盟各国上市的成本。

东盟层面药品监协同的建立首先得益于东盟及部分东盟国家是ICH、PIC/S等国际药品监管协同组织的成员,在ICH、PIC/S等国际标准和原则下,东盟分步逐步推进各国监管趋同。在监管标准协同方面,倡议实现ICH-GCP区域统一、发布东盟通用技术文档(ACTD)和东盟通用技术要求(ACTR);在监管检查互认方面,实现了强制性GMP检查互认(GMP MRA),并建立多个独立的一致性评价中心(BE Centre),推动强制性BE检查互认(BE MRA)。在此基础上,东盟成立联合评估协调小组,试点联合评估程序(JA),促进相关药品能够尽快在多个东盟国家上市。但是,尽管东盟层面做了诸多努力,从实际效果来看,协同道路任重而道远,有待进一步优化和促进,如JA程序,目前仅有两个抗疟药通过此程序获批上市。

四 加速推进中国创新药出海的思考

生物医药已经成为国民经济发展的一个重要的新增长点,2023年底,国务院办公厅印发《关于加快内外贸一体化发展的若干措施》的通知,明确提出促进内外贸规则制度衔接融合、促进内外市场渠道对接等举措,助力企业在国内国际两个市场顺畅切换。

全球经济一体化使得药品全球供应和国际监管合作成为必然发展趋势,从国家角度,需强调国家战略先行。近年来中国药品监管体制深化改革,在管理措施和监管要求上向国际标准看齐,中国医药创新能力和药品监管制度改革取得的成果,加快推动中国融入全球监管体系。同时,从当前全球趋势来看,推动创新药出海东盟以及其他海外市场,需要从政府、企业、产业等多发发力。国务院出台专门的战略规划,如深度参与完善全球公共卫生治理;在共建和推动国际区域经贸合作中统筹布局,明确把创新药“走出去”作为民生或医药卫生领域合作的重要内容。

同时,产业各界应当各自充分发挥主观能动性,配合国家政策,助力中国医药产业早日走出国门。对于企业来说,国内外的政策和市场环境并不相同,海外不同市场之间也存在较大差异,尤其是在新兴市场国家,信息公开力度较弱,监管透明度不强,文化差异显著,将进一步加剧企业出海难度。因此,企业需要结合创新药的海外市场概况和自身产品特征做出全局宏观判断,综合考虑各方因素以分析出海可行性和探索出海的可能性。产业中其他主体的力量也同样不容忽视,能够在不断呼吁中促成国内外医药产品民间交流与合作,加深彼此之间的了解和认同。对于此,国家部门应当予以支持和指导,一方面,规范各种民间交流合作举措,另一方面,也表明态度,给产业界增加更多的信心。

参考文献:

[1] 中国医药保健品进出口商会. 《国际化蓝皮书》:中国医药企业开拓东南亚市场的策略和挑战.https://mp.weixin.qq.com/s/QJ8RyO-ixALfDxj7DonOHA.

[2] APAC. 《Pharmaceutical Market & Regulatory Environment in Asia (PMRE) Volume 1: Regulatory Environment》2023版

中国医药创新促进会 政策研究中心

张 帆 助理分析师 zhangf@phirda.com 13390663109(同微信)

审核:张志娟

声明:本文内容仅提供信息性参考,不构成具体市场投资建议,也不可直接作为决策内容,中国医药创新促进会不对任何主体因使用文中内容所导致的任何损失承担责任。